Ekonomistyrning

Av och till läser jag div. artiklar eller blogginlägg med tips på hur man får ordning på sina privata ekonomi. Det finns ju TV-program som handlar om saken också och kommunernas konsumentvägledare gör i tysthet en rätt beundransvärd insats för många som handlat litet snett.

Själv är jag numera rätt priviligierad, med en ekonomi som tillåter mig att ta ut svängarna. Det har inte alltid varit så, men numera skulle jag kunna låta pengarna rinna mellan fingrarna utan större katastrofer. Jag har dock valt att göra på annat sätt, som här beskrivs.

1. Det jag har. - Första steget tycker jag är att få koll på det man har och det man är skyldig. Gör man det har man koll på utgångsläget. Utifrån det kan man sedan planera annat. Bra är det om det man har är mer än det man är skyldig. Bra är det också om skulderna inte är alltför stora, även om de inte är större än värdet av det det man har. (Skriver mer om det här en annan gång.)

2. Det man får in och det man gör av med. - Nästa steg är att få koll på inkomster och utgifter. För att saker och ting ska vara i skick är det normalt sett väldigt bra om inkomsterna är större än utgifterna, eftersom det ger en möjlighet att bygga stabilitet i tillvaron. Skekar det där har man några handlingsalternativ: öka inkomsterna, minska utgifterna, nalla av besparingarna (inkl. varianten att sälja av ägodelar) eller att låna. De två sistnämnda bör man undvika.

Hur jag gör:

3. Betala mig själv först. - Mina inkomster är tämligen stabila i och med att jag har en månadslön som regelbundet trillar in på kontot och just inga andra inkomstkällor. När den slanten trillar in för jag omedelbart över 7 tkr till mitt sparkonto på Avanza. Oftast blir nästa steg att köpa aktier eller fonder för hela eller delar av beloppet. Det där innebär att det jag har (punkt 1) i princip ökar med 7 tkr per månad, bortsett från värdeökningar-/minskningar av aktier/fonder. Dessutom sätter jag var månad in 0,3 tkr i min traditionellt förvaltade livförsäkring.

4. Betala räkningar. - Därefter betalas räkningarna: hyra, el, internet, hemförsäkring, bilförsäkring, bilskatt, mobil, media (DN, Netflix), fackavgift, A-kassa, etc. Här har jag en sammanställning över återkommande räkningar som sträcker sig över årets månader, så att jag vet vilka som är tyngre och vilka som är lättare.

4. Konsumtion. - Slanten som är kvar efter punkt 3 och punkt 4 lever jag för. Här är jag inte särskilt noga med att föra bok, utan slanten betraktas som fri. Visserligen finns återkommande kostnader som lunch (äter den ute), livsmedel och snus. Men i övrigt gör jag litet som jag vill utan att tänka för mycket. Ibland behöver man dock göra litet större inköp (möbler, kläder, reparationer av bilen). I första hand tas sånt från konsumtionsslanten, men ibland behöver man nalla av reserverna (buffertkonton). I så fall betraktar jag det som lån av mig själv, som ska betalas tillbaka, vilket sker i form av en slags "räkningar till mig själv" under en period.

5. Överskott. - Konsumtionsslanten enligt punkt 4 försöker jag hålla ner så pass att jag utöver sparandet enligt punkt 3 även lämnar ett litet överskott var månad på lönekontot. Ambitionen är att det ska vara 1 tkr per månad, men det kan bli mer eller mindre.

Så där ser vardagsstyrningen ut. Och så länge slanten för konsumtion är tillräcklig lunkar det på utan större bekymmer. Den signal jag använder för att få koll på behov av ev. förändringar är överskottet enligt punkt 5. Får jag svårt att hålla det, brukar jag gå igenom den senaste tidens kostnader för att se om det finns något att dra in på.

Mer långsiktigt tar jag sikte på att bygga upp det jag har (punkt 1), framför allt de finansiella tillgångarna. På prylfronten försöker jag vara återhållsam. Jag vill bara ha prylar jag använder och rensar gärna ut innan jag köper nytt. Undantaget är böcker, eftersom jag läser en hel del.

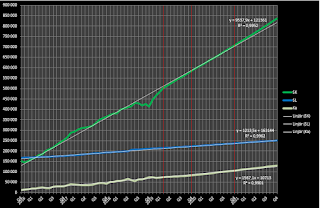

6. Sparandet. - I diagrammet ges en översikt över hur det ser ut och hur jag styr det, uppdelat på kassa (inkl. buffertkonton; blekgul kurva), korta sparandet (aktier, fonder, m.m. i Min Egen Fond; grön kurva) samt långa sparandet (traditionellt förvaltad livförsäkring; blå kurva). Normalavkastningen för försäkringen har legat på ca 5-6 % per år, för det korta sparandet räknar jag med ca 8-9 % per år och för kassan ingenting.

Diagrammet visar historik ca tre år bakåt och plan/prognos ca tre år framåt (det flyttar sig under året). Poängen med det är att jag kan överblicka längre effekter av t.ex. den nedgång som skedde från den 29 augusti till den 27 december ifjol. Jag ser i diagrammet effekten för de kommande tre åren och får på så vis en slags underlag för funderingar på hur jag ska agera. Under de år jag nu mer systematiskt har sparat har den här typen av översiktsbilder visat sig vara ovärderliga.

Nå, så där håller jag på. På väg mot min första miljon.

Själv är jag numera rätt priviligierad, med en ekonomi som tillåter mig att ta ut svängarna. Det har inte alltid varit så, men numera skulle jag kunna låta pengarna rinna mellan fingrarna utan större katastrofer. Jag har dock valt att göra på annat sätt, som här beskrivs.

1. Det jag har. - Första steget tycker jag är att få koll på det man har och det man är skyldig. Gör man det har man koll på utgångsläget. Utifrån det kan man sedan planera annat. Bra är det om det man har är mer än det man är skyldig. Bra är det också om skulderna inte är alltför stora, även om de inte är större än värdet av det det man har. (Skriver mer om det här en annan gång.)

2. Det man får in och det man gör av med. - Nästa steg är att få koll på inkomster och utgifter. För att saker och ting ska vara i skick är det normalt sett väldigt bra om inkomsterna är större än utgifterna, eftersom det ger en möjlighet att bygga stabilitet i tillvaron. Skekar det där har man några handlingsalternativ: öka inkomsterna, minska utgifterna, nalla av besparingarna (inkl. varianten att sälja av ägodelar) eller att låna. De två sistnämnda bör man undvika.

Hur jag gör:

3. Betala mig själv först. - Mina inkomster är tämligen stabila i och med att jag har en månadslön som regelbundet trillar in på kontot och just inga andra inkomstkällor. När den slanten trillar in för jag omedelbart över 7 tkr till mitt sparkonto på Avanza. Oftast blir nästa steg att köpa aktier eller fonder för hela eller delar av beloppet. Det där innebär att det jag har (punkt 1) i princip ökar med 7 tkr per månad, bortsett från värdeökningar-/minskningar av aktier/fonder. Dessutom sätter jag var månad in 0,3 tkr i min traditionellt förvaltade livförsäkring.

4. Betala räkningar. - Därefter betalas räkningarna: hyra, el, internet, hemförsäkring, bilförsäkring, bilskatt, mobil, media (DN, Netflix), fackavgift, A-kassa, etc. Här har jag en sammanställning över återkommande räkningar som sträcker sig över årets månader, så att jag vet vilka som är tyngre och vilka som är lättare.

4. Konsumtion. - Slanten som är kvar efter punkt 3 och punkt 4 lever jag för. Här är jag inte särskilt noga med att föra bok, utan slanten betraktas som fri. Visserligen finns återkommande kostnader som lunch (äter den ute), livsmedel och snus. Men i övrigt gör jag litet som jag vill utan att tänka för mycket. Ibland behöver man dock göra litet större inköp (möbler, kläder, reparationer av bilen). I första hand tas sånt från konsumtionsslanten, men ibland behöver man nalla av reserverna (buffertkonton). I så fall betraktar jag det som lån av mig själv, som ska betalas tillbaka, vilket sker i form av en slags "räkningar till mig själv" under en period.

5. Överskott. - Konsumtionsslanten enligt punkt 4 försöker jag hålla ner så pass att jag utöver sparandet enligt punkt 3 även lämnar ett litet överskott var månad på lönekontot. Ambitionen är att det ska vara 1 tkr per månad, men det kan bli mer eller mindre.

Så där ser vardagsstyrningen ut. Och så länge slanten för konsumtion är tillräcklig lunkar det på utan större bekymmer. Den signal jag använder för att få koll på behov av ev. förändringar är överskottet enligt punkt 5. Får jag svårt att hålla det, brukar jag gå igenom den senaste tidens kostnader för att se om det finns något att dra in på.

Mer långsiktigt tar jag sikte på att bygga upp det jag har (punkt 1), framför allt de finansiella tillgångarna. På prylfronten försöker jag vara återhållsam. Jag vill bara ha prylar jag använder och rensar gärna ut innan jag köper nytt. Undantaget är böcker, eftersom jag läser en hel del.

6. Sparandet. - I diagrammet ges en översikt över hur det ser ut och hur jag styr det, uppdelat på kassa (inkl. buffertkonton; blekgul kurva), korta sparandet (aktier, fonder, m.m. i Min Egen Fond; grön kurva) samt långa sparandet (traditionellt förvaltad livförsäkring; blå kurva). Normalavkastningen för försäkringen har legat på ca 5-6 % per år, för det korta sparandet räknar jag med ca 8-9 % per år och för kassan ingenting.

Diagrammet visar historik ca tre år bakåt och plan/prognos ca tre år framåt (det flyttar sig under året). Poängen med det är att jag kan överblicka längre effekter av t.ex. den nedgång som skedde från den 29 augusti till den 27 december ifjol. Jag ser i diagrammet effekten för de kommande tre åren och får på så vis en slags underlag för funderingar på hur jag ska agera. Under de år jag nu mer systematiskt har sparat har den här typen av översiktsbilder visat sig vara ovärderliga.

Nå, så där håller jag på. På väg mot min första miljon.

Kommentarer

Skicka en kommentar